Analiza rachunku przepływów pieniężnych na podstawie spółki – Zakłady Mięsne Henryk Kania S.A.

W dwóch poprzednich artykułach (część I, część II) o rachunku przepływów pieniężnych, przedstawiłem teorie. Teraz pokażę, jak wykorzystać wiedzę teoretyczną i zrobić samemu niezależną analizę jakiejkolwiek spółki. Swoją analizę przeprowadzę na przykładzie Zakładów Mięsnych Henryk Kania S.A. (ZMHK). Gdyż jak za chwilę się okaże „rekomendacje” domów maklerskich, czy też departamenty zarządzania ryzykiem w bankach nie zawsze widzą, to co jest widoczne.

Pierwsza rzecz, jaka mnie zastanawia, to kto w kwietniu 2019 roku w Alior Banku przyznał zwiększenie finansowania dla ZMHK i to UWAGA na podstawie nieaudytowanego sprawozdania finansowego ZMHK za 2018 rok. 20 dni po pozytywnej decyzji kredytowej Alior Banku, biegły rewident odmówił wydania opinii na temat sprawozdania finansowego za 2018 rok. Powodem braku wydania opinii były niejasności metod księgowania oraz nieprawidłowości dotyczących zabezpieczeń obligacji i kredytów. Chcąc zrozumieć sytuację spółki Zakładów Mięsnych Henryka Kani, musimy cofnąć się przynajmniej do roku 2015-2016. Już wtedy pojawiały się pierwsze oznaki problemów finansowych spółki, co sprawia, że tym bardziej decyzja departamentu do spraw zarządzania ryzykiem w Alior Banku jest dla mnie niezrozumiała – ale nie to nas interesuje w tym artykule.

Przechodząc do analizy sprawozdań finansowych spółki, musimy przygotować sobie informacje za kilka lat wstecz. Analiza na dużej ilości danych historycznych pokaże nam prawdziwą sytuację spółki. Na potrzeby analizy i pokazania, że sygnały o ciężkiej sytuacji ZMHK widoczne były w latach 2015-2016, zebrałem dane finansowe od 2011 roku. Polecam przepisać sobie sprawozdanie finansowe za lata 2011-2018 do excela, ponieważ ułatwia to analizę dużej liczby danych.

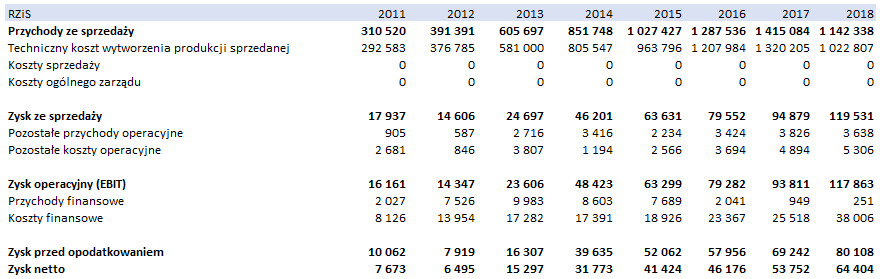

Rachunek Zysków i Strat – ZM Henryk Kania:

Na zdjęciu powyżej mamy przedstawiony rachunek zysków i strat Zakładów Mięsnych Henryka Kani za lata 2011 – 2018. To, co mówiłem w pierwszej części artykuły, że nie można analizować spółki tylko na podstawie RZiS, gdyż nie przedstawia w 100% sytuacji finansowej spółki. Na powyższym zdjęciu wydaje się, że spółka jest w bardzo dobrej sytuacji finansowej. Od 2011 roku przychody ze sprzedaży rosną rok do roku. Koszty również rosną, ale wolniej niż przychody, dzięki czemu marża na sprzedaży z podstawowej działalności rośnie z 3,73% w 2012 roku do 10,46% w 2018 roku. Widać więc na pierwszy rzut oka, że spółka na podstawowej działalności z roku na rok radzi sobie coraz lepiej.

Przechodząc niżej w pozycjach RZiS mamy pozostałe przychody i koszty operacyjne. Na które składają się głównie refaktury, ale również wypłacone odszkodowania i kary. Widzimy tu znaczny wzrost w latach 2011-2018, co znaczy, że spółka powiększała swoje refakturowanie, ale też płaciła kary i odszkodowania innym firmom. Marża ebitda jest bardzo zbliżona do marży z podstawowej działalności i na koniec 2018 roku wyniosła 10,3%.

Pierwszą niepokojącą (ale nie negatywną) informacją na pierwszy rzut oka w sprawozdaniu finansowym, jest znaczny wzrost kosztów finansowych. Które w 7 lat tj. od 2011 roku wzrosły o 367,7%, co daje średnioroczny wzrost na poziomie 26,7%. Jednocześnie w tym samym czasie przychody finansowe spadły o 87,6%. Wszystko to nie przeszkodziło, żeby spółka rok do roku pokazywała zysk netto, który zwiększył się z 7,6 mln zł na koniec 2011 roku do 64,4 mln zł na koniec 2018 roku. Daje to wzrost na poziomie 739,4% w 7 lat działalności spółki, co jest bardzo dobrym wynikiem spółki.

Oczywiście, żeby analiza RZiS była pełna, potrzeba zerknąć do not informacyjnych, które pozwolą nam odpowiedzieć na wiele pytań. Jak chociażby kto jest głównym odbiorcą towarów spółki i czy czasem spółka nie jest uzależniona od jednego odbiorcy? Taka sytuacja zwiększa ryzyko inwestycji, gdyż wchodzi również problem upadłości głównego odbiorcy naszych towarów, co przekłada się na kondycję finansową. Nie jest to taka pełna analiza spółki i w tym tekście, chcę pokazać jak analizowanie tylko któregoś z elementów sprawozdania finansowego, wpływa na zasłanianie całego obrazu kondycji spółki. Jak widzimy z powyższego zdjęcia, sytuacja finansowa spółki wydaje się stabilna, zatem trzeba przejść do analizy bilansu.

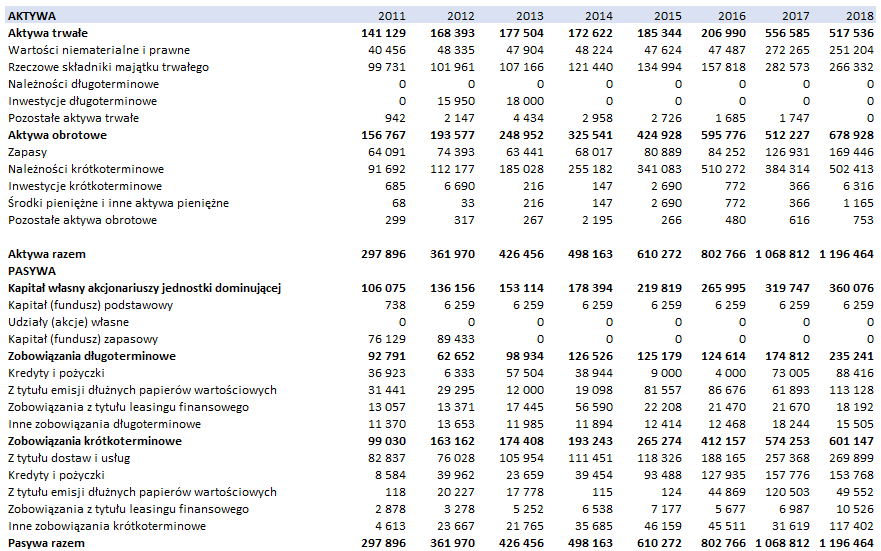

Bilans – ZM Henryk Kania:

Powyżej zdjęcie prezentuje bilans za lata 2011 – 2018 spółki ZMHK. Spółka stabilnie powiększa swoje aktywa, od 2011 roku widzimy wzrost aktywów rok do roku. Zwiększa się również kapitał własny spółki poprzez zatrzymanie części zysku w spółce. Również zwiększają się zobowiązania długo i krótkoterminowe. Analizując bilans spółki, mamy już trochę większy obraz kondycji finansowej spółki. Widać kilka zagrożeń jak chociażby znaczny wzrost należności krótkoterminowych w latach 2015-2016. Co może świadczyć o braku wpływów z tytułu sprzedanych towarów. Niepokojący jest także znaczny wzrost zobowiązań, a zawłaszcza jego zmieniająca struktura. W latach 2015-2016, zobowiązań długoterminowych jest znacznie mniej niż krótkoterminowych, co przy rosnących należnościach może prowadzić do utraty płynności finansowej.

Struktura należności – ZM Henryk Kania:

Podobnie jak przy RZiS, tak też tutaj sięgam do not objaśniających bilansu i szukam informacji dotyczących należności, gdyż jest to najgłówniejsza pozycja po stronie aktywów. Z powyższego wykresu jasno widać bardzo duże przyrosty należności na koniec półrocza 2016 i 2017 o dość długich terminach spłaty. Interesujące na tym wykresie jest to, że wartość 186,2 mln zł na koniec 2016 roku zniknęła lub została przeklasyfikowana do wartości z innym terminem płatności. Jest to z pewnością zastanawiające i niepokoi brak wytłumaczenia takich zmian w sprawozdaniu finansowym.

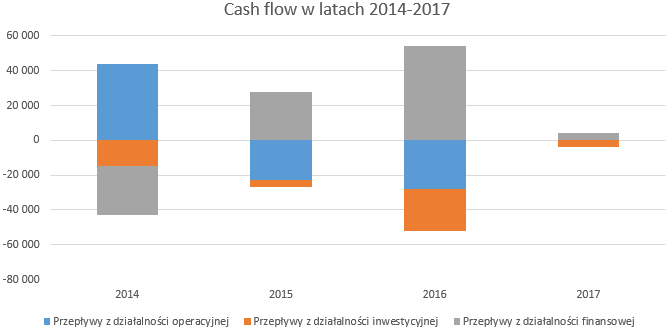

Rachunek Przepływów Pieniężnych – ZM Henryk Kania:

I tu przechodzimy do sedna naszej analizy, widzimy rok w rok od 2012 roku słabe wyniki przepływów pieniężnych. Jest zysk netto w RZiS, ale przepływy operacyjne zniknęły. Spółka wypracowała fajne księgowe zyski, ale niestety nie widzimy odzwierciedlenia w przepływach pieniężnych.

W latach 2014–2017 łączny zysk netto wyniósł 173 mln zł, a przepływy operacyjne były ujemne i wyniosły 8 mln zł. Oznacza to łączną dziurę w wartości ponad 180 mln zł. O ile różnica na przełomie kwartałów czy dwóch lat może być łatwo zrozumiana i wytłumaczona. To różnica utrzymująca się przez kilka lat z rzędu musi zastanawiać i stawiać wiele pytań przed inwestorami. Skupmy się zatem na przepływach z działalności operacyjnej.

Ujemne przepływy rok do roku sprawiły, że spółka była na skraju utraty płynności już w latach 2015 i później. Spółka musi na bieżąco rolować obligacje, jak i przypadające do spłaty w ciągu 12 miesięcy kredyty. Krótkoterminowych zobowiązań zaczęło być znacznie więcej niż długoterminowych, gdyż spółka miała problem z otrzymaniem długoterminowego finansowania. Warto zwrócić uwagę na to, że spółka miała takie problemy przy dobrym otoczeniu gospodarczym. Strach pomyśleć co by się wydarzyło z płynnością spółki ZMHK, gdyby nastąpiło pogorszenie sytuacji gospodarcze w Polsce?

Nie może być tak, że spółka od początku 2012 roku do końca 2017 roku generuje 195 mln zł zysku netto. Jednocześnie generując przy tym 55 mln zł straty z działalności operacyjnej. Kiedy wyliczymy różnicę, wynoszącą 250 mln zł i porównamy to z notą informacyjną dotycząca należności Staropolskich Specjałów wobec Kani, czyli 246 mln zł, to okazuje się, że mamy rozwiązanie zagadki. 250 mln zł, wypracowane przez 6 lat zostało zupełnie utopione (wyprowadzone), a kreatywne raporty nie wykazują takiego zalegania z należnościami.

Wskaźniki rotacji należności – ZM Henryk Kania:

Problemy ZMHK były również widoczne we wskaźnikach spółki odpowiadających za cykl oraz rotację należności. Wskaźnik rotacji należności, który pozwala ocenić sprawność windykacji należności przez przedsiębiorstwo, był znacznie mniejszy niż sektor. Oznacza to, że spółka nie potrafiła ściągać swoich należności. Na swoje pieniądze musiała czekać znacznie dłużej niż w przypadku innych spółek z sektora. Wskaźnik cyklu należności, mówi nam, ile dni upływa od momentu sprzedaży do momentu otrzymania zapłaty. Sygnalizował nam już wcześniej trudną sytuację spółki w porównaniu do sektora. Wskaźnik cyklu należności rósł, od 2015 roku a wskaźnik rotacji należności spadał od 2015 roku. Oba te wskaźniki pokazywały, że z każdym kwartałem sytuacja ZMHK była coraz gorsza.

Podstawowym problemem ZMHK jest brak generowania przepływów pieniężnych i to od bardzo długiego czasu. Jak nie ma gotówki, to nie ma dywidendy, a dodatkowo dochodzą pewne obawy o obsługę zadłużenia, a taki stan nie może trwać wiecznie.

Trzeba pamiętać, że analiza finansowa przedsiębiorstwa, jest bardzo złożonym procesem i wymaga wielu puzzli, żeby wyciągnąć odpowiednie wnioski. Nie można bagatelizować żadnego elementu sprawozdania finansowego. Tylko przeanalizowanie wszystkich elementów plus przeczytanie not informacyjnych pozwala zrozumieć sytuację finansową spółki i mieć wyrobione własne zdanie. Potrzeba wielu godzin, żeby zebrać wszystkie rzetelne informacje, następnie wyciągnąć z nich swoje wnioski. Jednak jak widzisz na powyższym przykładzie – warto, ponieważ tylko własna analiza, własne wnioski są coś warte.

Chcę, żeby wiedza z tego portalu, pozwoliła Tobie wyrobić własną opinię na temat kondycji finansowej każdej spółki. Co pozwoli na przygotowanie niezależnej analizy na potrzeby inwestycji w np. akcje lub obligacje korporacyjne.